Que viendo los datos de los últimos articulos publicados vemos que algo esta pasando.

Mini mercados guerra en el centro de las ciudades de Francia.

Mientras que las ventas en las afueras los hipermercados hay estancamiento los minoristas de alimentos compiten en el corazón de las zonas urbanas. La batalla es más feroz y más compleja.

Landed en marzo en el distrito XV de París, los mosqueteros quieren convertirse en la referencia en el barrio Balard. Su arma: Intermarché Express, un nuevo modelo para el centro de la ciudad. Abrieron un pequeño supermercado 875 m2, instalado en el lugar de un antiguo garaje. La zona esta ya ricamente dotada de pequeñas tiendas de alimentación. a menos de 300 metros se están alineando otros ocho áreas pequeñas, como Carrefour City, Dia, A2PAS (Auchan), Lidl, Leader Price y dos expreso Carrefour Express.

Una guerrilla típica se intensifica y están librando casi todos los minoristas en el centro de la ciudades. Vemos cambios acerca de estar obsesionado con hiper y supermercados. Entre 2001 y 2010, el número de supermercados en Francia aumentó en un 76% según Xerfi. Un renovado dinamismo de este formato cayó en desuso en la segunda mitad del siglo XX bajo los hipermercados de rebozado. Carrefour , con sus 3.640 tiendas de conveniencia (Carrefour City Express, Contacto, 8 à Huit ...), es uno de líderes históricos detrás de Casino , archidominant con 8.200 tiendas y una multitud de signos: Franprix, Monoprix, Monop 'Daily Monop' Petit Casino, Casino de tienda, Vival, Spar ... Este circuito representa el 55% de las ventas francés. 2014 fue un año récord para el crecimiento de su red de Monoprix, con más de 60 aperturas.

200 Intermarché expreso 2018

"Teniendo en cuenta las tendencias demográficas (envejecimiento de la población, la falta de tiempo, la fragmentación de las compras, caen en el hogar), este formato incluye los intereses de los minoristas más importantes, análisis de Jacques Dupré en el IRI. Aunque todavía estan lejos las tasas de crecimiento de las ventas del 5 al 10% a principios de 2000 "(sólo el 1,3% en 2013 según IRI, 12.7 millones de euros).

Los alimentos van acelerar el gran potencial de este circuito, cuyo peso es igual a las tiendas de descuento o pequeños hipermercados (4.000 a 6.000 m2). Ya diseños puros o las oportunidades que ofrece la combinación de grupos grandes, todo el mundo se inicia. Intermarché , que ya genera € 317 millones en ventas con este formato, quiere abrir 200 expreso 2018 . Al acercarse allí cinco años a partir de la Mistral cooperativa Système U ha indicado su intención de modificar su posición en la proximidad. Ahora cuenta con 319 U Express, 25 de los cuales abrió sus puertas en 2014.

Incluso Auchan, que ha construido su éxito en grandes hipermercados de 20.000 m2 en las afueras, hace tres años cambió cambió por el formato de cercania con A2PAS. "Tuvimos que pensar seriamente por el formato actual Auchan", explica Jean-Charles Fhal, CEO de la marca. Comenzó tímidamente con 46 puntos de lograr un promedio de € 10.000 en ingresos por m2 en estándares de la industria.

Marks & Spencer Food en la ofensiva en Paris

Entre los lugares más deseables, aceras o esquina de la calle que albergan una salida del metro. Monoprix sigue siendo una de las marcas mejor posicionadas: optando por sus tiendas urbanas durante la clasificación operada en el parque, ella mantuvo los lugares más bellos. La última incorporación no es desconocido en Francia. Con seis supermercados Food que abrió este año en Francia, La firma Inglésa Marks & Spencer no tiene intención de perder su oportunidad. "Estas tiendas tienen el mismo nivel de ventas por metro cuadrado que en las mejores tiendas en Inglaterra", dice Jill Bruce, director de desarrollo de alimentos a nivel internacional. Se espera que una docena de aberturas para seguir en toda Francia.

Sólo Leclerc, que tiene los mejores precios en su promesa de enseñar, sigue siendo prácticamente ausente de esta forma "formatos que requieren menos volumen y con mayor precisión", dice uno de los competidores. "Es difícil hacer el descuento cuando hay que pagar rentas de la ciudad."

Con una amplitud entre 7 y 10 p.m. en su "City", Carrefour pretende barrios con alta densidad de población. "Los estudiantes,son los activos que son los candidatos finales finales para estas horas escalonadas, dice Gilles Hébert, Director Regional de Carrefour Conveniencia. Este es un concepto popular de nuestros clientes ".

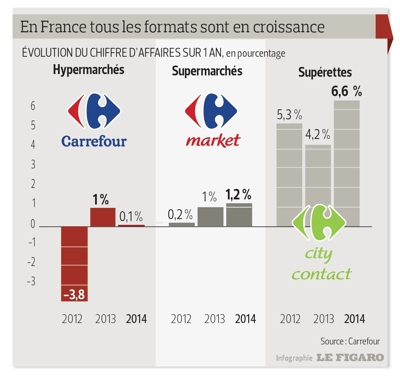

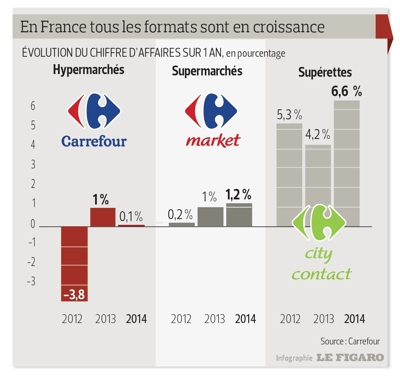

Hoy decia en le figaro el CEO de Carrefour Georges Plassat:

Consciente de que el potencial de crecimiento de

Carrefour no reside en los hipermercados, el líder no se ha olvidado de

los otros formatos. Especialmente los supermercados Carrefour Market, el programa de renovación iniciada en 2013 comienza a funcionar. después de una tercera caída en el trimestre, Carrefour Market creció 1,9% en el cuarto y el 1,2% en el año. Durante los últimos tres meses, este formato ha dibujado ganancias de cuota de mercado del grupo en Francia. 200 ya se han convertido en el nuevo concepto, lo que deja más espacio para la oferta local y fresco. Queda mucho por hacer con 760 Market para poner al día.

La proximidad también es ampliamente explotada a través de Carrefour Express, Ciudad o Contacto. La concentración del 85% de las aperturas de tráfico, estas tasas de crecimiento trimestrales que será de 4 a 7%. En tres años, su peso en la actividad tricolor aumentó de 10,3% a 12%. Carrefour no se olvida de la renovación de sus 107 galerías comerciales franceses, que se adquieren la mayoría de Klépierre en abril. .Carrefour, todavía tendrá que ser actualizado un 70% de ellos en dos años.

Podemos ver los cambios en estos gráficos.

En total, las ventas fueron, sin embargo, ligeramente (- 0,3%), pasando justo por debajo de los 84 millones de euros. Pero eran un 1,9% en el número comparable de tiendas.Según palabras de su Director financiero.La proximidad también es ampliamente explotada a través de Carrefour Express, Ciudad o Contacto. La concentración del 85% de las aperturas de tráfico, estas tasas de crecimiento trimestrales que será de 4 a 7%. En tres años, su peso en la actividad tricolor aumentó de 10,3% a 12%. Carrefour no se olvida de la renovación de sus 107 galerías comerciales franceses, que se adquieren la mayoría de Klépierre en abril. .Carrefour, todavía tendrá que ser actualizado un 70% de ellos en dos años.

Podemos ver los cambios en estos gráficos.

Todo lo contrario de las cifras de los supermercados

En los Estados Unidos, las cadenas de JC Penney y Macy están cerrando tiendas.

En los Estados Unidos, las cadenas de JC Penney y Macy están cerrando tiendas.

Tiendas "tradicionales" se enfrentan ahora a la subida de las compras en línea. Y a los consumidores que, incluso si se siguen comprando, como lo demuestran las cifras recientes de la época de Navidad. (ventas de hasta el 5% en diciembre), son más sensibles a los precios.

Nuestra industria

está cambiando rápidamente para adaptarse a los cambios en los hábitos

de compra de los consumidores en las tiendas, en las tabletas y

teléfonos inteligentes " , dijo el CEO de Macy Terry Lundgren, para justificar las medidas anunciadas.

Aldi y Lidl siguen ganando terreno a las grandes superficies británicas.

Ambas compañías, que llegaron a este mercado en los años 90, han

crecido el 22,6 % y el 15,1%, respectivamente, en el último año hasta

alcanzar una cuota de mercado del 4,8% en el caso de Aldi y del 3,5% en el de Lidl.

Frente a este avance de las cadenas alemanas, las cuatro grandes superficies británicas -Tesco, Asda, Sainsbury’s y Morrisons- han perdido cuota de mercado en las últimas doce semanas, según revela un estudio de mercado de Kantar

En España tenemos MERCADONA. que en los articulos anteriores podemos ver el incremento año tras año.

Frente a este avance de las cadenas alemanas, las cuatro grandes superficies británicas -Tesco, Asda, Sainsbury’s y Morrisons- han perdido cuota de mercado en las últimas doce semanas, según revela un estudio de mercado de Kantar

En España tenemos MERCADONA. que en los articulos anteriores podemos ver el incremento año tras año.

Mercadona implanta “la tienda por ambientes” en el 99% de sus centros

Mercadona ha implantado la "Tienda por Ambientes" en el 99% de sus establecimientos, un concepto de tienda que la cadena puso en marcha en el año 2000.

Fuentes de la empresa han indicado que en 2014 Mercadona ha abierto 60 nuevas tiendas y ha reformado 30, hasta completar 1.500 supermercados por ambientes.

Este sistema permite identificar las secciones (de alimentación, droguería, perfumería, carnicería, charcutería y las nuevas secciones de frescos como la pescadería, el horno y la fruta y la verdura).

Por otra parte, desde 2008, la compañía empezó a construir las tiendas ecoeficientes, se trata de establecimientos sostenibles que incorporan un conjunto de medidas (como recuperadores de calor, iluminación más eficiente, temporizadores y puertas automáticas) que reducen hasta un 20% el consumo energético.

Mercadona cerró 2013 con una facturación de 19.812 millones de euros, un 4% más que el año anterior, y un beneficio de 515 millones de euros, lo que supone un 2,9% de la cifra de ventas.

La oferta disponible en los supermercados españoles crece un 3,6%

La oferta disponible en los supermercados españoles ha aumentado un 3,6%, según la Asociación Española de Distribuidores, Autoservicios y Supermercados (Asedas), que ha señalado que el sector no presenta problemas de competencia. La asociación hace un balance "positivo" del estudio encargado por la Comisión Europea que el comisario de Competencia, Joaquín Almunia, ha presentado recientemente.

Lo vemos en las gráficas publicadas anteriormente.(Guigantes del comercio minorista)

Cambios en los hábitos de vida y compra de los consumidores que caminan abrazados a la tecnología en carrera innovadora mucho más veloz que sus marcas y enseñas, comienzan a dar un vuelco que en el futuro se supone importante en los líderes del retail mundial. En este año analizado por Deloitte (ejercicio 2013, hasta mitad de periodo en 2014 en algunos grupos con cierres financieros no coincidentes con los años naturales) el primer y no por esperado menos llamativo cambio, es la pérdida de posiciones del grupo británico Tesco superado por el estadounidense Costco, que se alza a la segunda posición.

Tesco desciende tres puestos, hasta el quinto, superado por el antaño número dos, el francés Carrefour que desciende a la tercera posición y por el alemán Schwarz, que salta del sexto escalón al cuarto con sus tiendas de descuento Lidl.

En el caso de España, de nuevo cinco grupos figuran en el 250 TOP retailers mundiales. La presencia española está encabezada por Mercadona, que mantiene el lugar nº 42 después del descenso de dos escalones un año antes. El Grupo Inditex DIA, incorporada al TOP retail mundial el año anterior, en el puesto 75, asciende dos peldaños hasta el 73.

Tendencias para este año 2015. Resumidas en cinco que encabeza el travel retail, o travel shopping, un segmento en auge que está redefiniendo los clásicos conceptos del retail tradicional y el de los espacios y gestión de los aeropuertos o estaciones de viaje.

El comercio móvil y su crecimiento, el retail express, en el que la velocidad o capacidad de respuesta a las necesidades de los clientes será clave en los negocios de éxito, junto a la experiencia de compra y la innovación, resumen las cinco tendencias que a pesar de no ser nuevas,si es novedad la asunción por parte de muchos retailers de la necesidad de adaptarse de forma rápida a cada una de ellas.

Cuadros comparativos.

AÑO 2012

Lo vemos en las gráficas publicadas anteriormente.(Guigantes del comercio minorista)

Cambios en los hábitos de vida y compra de los consumidores que caminan abrazados a la tecnología en carrera innovadora mucho más veloz que sus marcas y enseñas, comienzan a dar un vuelco que en el futuro se supone importante en los líderes del retail mundial. En este año analizado por Deloitte (ejercicio 2013, hasta mitad de periodo en 2014 en algunos grupos con cierres financieros no coincidentes con los años naturales) el primer y no por esperado menos llamativo cambio, es la pérdida de posiciones del grupo británico Tesco superado por el estadounidense Costco, que se alza a la segunda posición.

Tesco desciende tres puestos, hasta el quinto, superado por el antaño número dos, el francés Carrefour que desciende a la tercera posición y por el alemán Schwarz, que salta del sexto escalón al cuarto con sus tiendas de descuento Lidl.

En el caso de España, de nuevo cinco grupos figuran en el 250 TOP retailers mundiales. La presencia española está encabezada por Mercadona, que mantiene el lugar nº 42 después del descenso de dos escalones un año antes. El Grupo Inditex DIA, incorporada al TOP retail mundial el año anterior, en el puesto 75, asciende dos peldaños hasta el 73.

Tendencias para este año 2015. Resumidas en cinco que encabeza el travel retail, o travel shopping, un segmento en auge que está redefiniendo los clásicos conceptos del retail tradicional y el de los espacios y gestión de los aeropuertos o estaciones de viaje.

El comercio móvil y su crecimiento, el retail express, en el que la velocidad o capacidad de respuesta a las necesidades de los clientes será clave en los negocios de éxito, junto a la experiencia de compra y la innovación, resumen las cinco tendencias que a pesar de no ser nuevas,si es novedad la asunción por parte de muchos retailers de la necesidad de adaptarse de forma rápida a cada una de ellas.

Cuadros comparativos.

AÑO 2012

Comparandolas con los datos de (Gigantes del comercio minorista) vemos los cambios que hay.

Mercadona ocupó la primera posición de mercado por cuota en 2013 con un 22,3%, frente al 21% anterior; DIA se hizo con un 7,8% (7,7% en 2012), y Lidl logró un 3% (2,8%). Mantuvieron sus posiciones Carrefour, con el 7,7%; Consum, con un 1,8%; Ahorramás, con el 1,5%, y Caprabo, con el 1,3%. Perdieron terreno los hipermercados Eroski, del 1,7% de 2012 al 1,5% en 2013, y Alcampo, del 3% al 2,9%.

Datos en 2009

Mercadona ocupó la primera posición de mercado por cuota en 2013 con un 22,3%, frente al 21% anterior; DIA se hizo con un 7,8% (7,7% en 2012), y Lidl logró un 3% (2,8%). Mantuvieron sus posiciones Carrefour, con el 7,7%; Consum, con un 1,8%; Ahorramás, con el 1,5%, y Caprabo, con el 1,3%. Perdieron terreno los hipermercados Eroski, del 1,7% de 2012 al 1,5% en 2013, y Alcampo, del 3% al 2,9%.

Datos en 2009

Mercadona

ocupó la primera posición de mercado por cuota en 2013 con un 22,3%,

frente al 21% anterior; DIA se hizo con un 7,8% (7,7% en 2012), y Lidl

logró un 3% (2,8%).

Mercadona, Lidl y Dia, únicas cadenas que ganaron cuota de mercado el año pasado,Distribuidores y comercio minorista. Expansión.com

Mercadona, Lidl y Dia, únicas cadenas que ganaron cuota de mercado el año pasado,Distribuidores y comercio minorista. Expansión.com

Mercadona

ocupó la primera posición de mercado por cuota en 2013 con un 22,3%,

frente al 21% anterior; DIA se hizo con un 7,8% (7,7% en 2012), y Lidl

logró un 3% (2,8%).

Mercadona, Lidl y Dia, únicas cadenas que ganaron cuota de mercado el año pasado,Distribuidores y comercio minorista. Expansión.com

Mercadona, Lidl y Dia, únicas cadenas que ganaron cuota de mercado el año pasado,Distribuidores y comercio minorista. Expansión.com